Los precios de la vivienda suben un 1,1% respecto al trimestre anterior

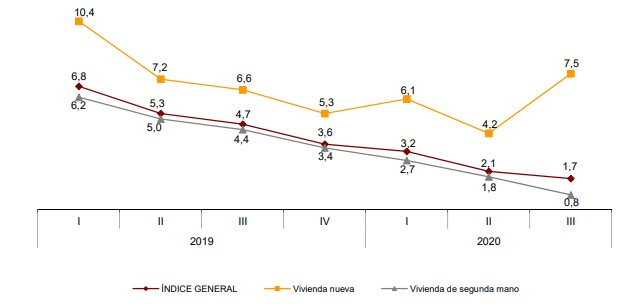

Según nos informa el INE, la variación anual del Índice de Precios de Vivienda en el tercer trimestre de este 2020 ha disminuido cuatro décimas situándose en el 1,7%.

Como se puede apreciar tras comparaciones, es la más baja desde el primer trimestre de 2015.

Por tipo de vivienda observamos que la tasa de la vivienda nueva alcanza el 7,5%, más de tres puntos por encima de la registrada el trimestre anterior.

Por otro lado, la variación anual de la vivienda de segunda mano desciende hasta el 0,8%, la menor desde el tercer trimestre de 2014.

Tasa anual del IPV Índice general, vivienda nueva y de segunda mano. Porcentaje:

Resultados por comunidades autónomas. Tasas de variación anual

La mayoría de las comunidades autónomas disminuyen su tasa anual en el tercer trimestre respecto al segundo.

Los mayores descensos se han producido en Extremadura, Andalucía e Illes Balears, con bajadas de 1,3, 1,2 y 1,2 puntos, respectivamente.

Las comunidades donde más se incrementa la tasa anual fueron Canarias, Comunidad Foral de Navarra y Comunitat Valenciana con subidas de ocho, cinco y cuatro décimas, respectivamente.

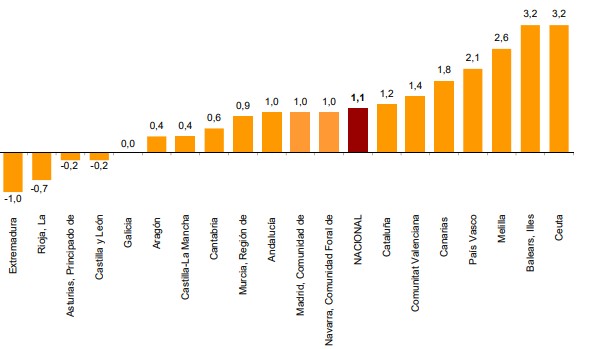

Resultados por comunidades autónomas. Tasas de variación trimestral

Si hablamos a nivel trimestral, los precios de la vivienda aumentan en el tercer trimestre de 2020 respecto al segundo en la mayoría de comunidades autónomas.

Las mayores subidas se produjeron en Illes Balears, País Vasco y Canarias, con incrementos del 3,2%, 2,1% y 1,8%, respectivamente.

Por su parte, el precio de la vivienda desciende respecto al trimestre anterior en cuatro comunidades: Extremadura (–1,0%), La Rioja (–0,7%), Principado de Asturias (–0,2%) y Castilla y León (–0,2%).

Tasas trimestrales del IPV Índice general por comunidades y ciudades autónomas. Porcentaje: